Tudjuk, mire gondolsz. Egyetemistaként ott van az albérlet vagy kollégium, amit fizetni kell, a hazautazás, a bérlet, a rezsi, esetenként a tandíj, és még enni is kell. Ekkora havi költségszint mellett pedig az embernek eszébe sem jutna, hogy 50 évvel előre gondolkodjon.

A legtöbb komment a Facebook-oldalunkon azzal kapcsolatos, hogy “úgysem érem meg a nyugdíjas kort” vagy épp “nem lesz nyugdíjam”. De kár lenne egy legyintéssel elintézni a dolgot, hiszen ha körbenézel, mindenhol azt láthatod, hogy a nyugdíjasok nélkülöznek, és csak a legszükségesebb élelmiszereket, gyógyszereket vásárolják meg. Tehát túlélnek – nem pedig élnek. A kettő között pedig óriási különbség van.

Mennyire érdemes előre tervezni?

Természetesen senkit sem buzdítanánk arra, hogy az utolsó néhány ezer megmaradt forintját nyugdíjbiztosításra költse — ahelyett, hogy például hazautazna vidékre.

Azonban, ha egyetem után már megtalálta valaki álmai állását, és szépen lassan realizálja, hogy mekkora az a havi költségkeret, amivel számolhat, akkor érdemes a nyugdíjra is gondolni.

Számoljunk egy kicsit

Tegyük fel, hogy az illető 27 éves korára már megvalósul a fent említett, ideális helyzet. Megtalálta a munkát, amit kedvel, rendszeres havi jövedelem van, és már a diákhitelből is csak néhány évtized van vissza.

Ezen felül pedig van havi 15 ezer “felesleges forintod” is, amit szeretnél okosan befektetni, ezért úgy dönt, hogy nyugdíj megtakarítást indít.

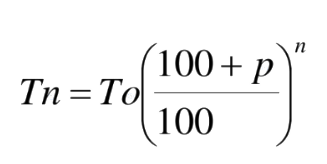

Ebben az esetben a képlet a következőképpen alakul:

Ahogyan a képen is jól látszik, csaknem 27,8 millió forint gyűlne össze, 65 éves korra.

Ezt az értéket egy viszonylag konzervatív becsléssel, éves szinten 5,5%-os nettó hozammal számolva kapjuk meg. A megtakarított összeggel kapcsolatban persze lehetnek kifogásaink, például:

- Addigra úgyis megnövelik a nyugdíjkorhatárt, és legalább 75 éves leszek, mire nyugdíjba vonulhatunk.

- Az infláció úgyis felemészti, úgyhogy jó, ha ez a pénz a negyedét éri majd az akkori árfolyamon.

Az első pont abban az esetben igaz, ha háromféle megtakarítás közül (önkéntes nyugdíjpénztár, nyugdíjbiztosítás, illetve nyugdíj előtakarékossági számla) az első vagy a harmadik megoldást választod.

A nyugdíjbiztosítás azonban ilyen szempontból egy kakukktojás, ugyanis a szerződéskötéskor érvényes nyugdíjkorhatár elérésekor fizet.

Ez jelenleg 65 év, így ha most kötnél meg egy szerződést, hiába lenne 72, vagy 75 év a nyugdíjkorhatár, te már 65 évesen nyugdíjba vonulhatnál. (Ez többek között a nyugdíjbiztosítás egyik előnye.)

Visszatérve a fenti képre, szintén jogosan merülhetne fel benned a kérdés; hogyan gyűlhet össze ekkora összeg? A varázsszavak (vagy inkább kifejezések) ezzel kapcsolatban a kamatos kamat, valamint az adójóváírás.

Kamatos kamat és adójóváírás

A kamatos kamatot talán nem kell bemutatni, közgazdaságtanról ismerős lehet. A lényege, ahogyan a nevéből is látszik, hogy a kamat kamatozik.

A kamatos kamat számítása

Ha beteszel egy bankba 1.000.000 forintot, és 5%-ot kamatozik (spoiler: ekkora kamat bankban nem létezik), akkor az első év végén: 1.000.000×1,05=1.050.000 forint lesz a számládon.

De mekkora összeg lesz 20 év múlva?

A képlet némileg bonyolultabb, de ha egyszer elsajátítod, a kamatos kamatot bármikor ki tudod számolni.

Az általános képlet:

Ami ebben az esetben azt jelenti, hogy:

T0 = 1.000.000 forint (tehát a kezdőtőke)

P = 5% (tehát a kamat, jelen esetben 0,05)

n = az évek száma, a példában 20 év

Nekünk tehát a végeredményre, Tn-re van szükségünk.

Tn = 1.000.000 x (1+0,05)20 = 2.653.298 forint – kerekítve tehát ennyi pénzed lesz 20 év múlva, a kamatos kamatnak köszönhetően.

20%-os adójóváírás

A 20%-os adójóváírást évente, a személyi jövedelemadóból igényelheted vissza, a nyugdíjcélú megtakarításodra. Hogy miért adja, annak megértéséhez nagyon röviden muszáj felvázolnunk a jelenlegi nyugdíjhelyzetet.

A társadalom (nem csak a magyar, unblock az európai és észak-amerikai népesség is) folyamatosan elöregszik. Ennek oka, hogy a gyermekvállalási kedv, és ezzel arányosan a születések száma is folyamatosan csökken, míg a fejlett orvostudománynak köszönhetően az emberek egyre tovább élnek.

Mivel a nyugdíjakat a mindenkori aktív munkavállalók befizetéseiből finanszírozzák, nem nehéz kitalálni, hogy mi a probléma forrása. Egyre kevesebb munkavállalónak kell “eltartania” egyre több nyugdíjast. Épp ezért az állam jutalmazza azt, hogy te, egyéni szinten gondoskodsz a jövőbeli önmagadról.

Ezek összege megtakarítási formánként maximalizálva van, azonban ezt nagyon kevesen maxolják ki.

- Önkéntes nyugdíjpénztár: évi maximum 150 ezer forint igényelhető vissza

- Nyugdíjbiztosítás: évi maximum 130 ezer forint igényelhető

- Nyugdíj előtakarékossági számla: évente 100 ezer forint adójóváírást kaphatsz

A fent említett, csaknem 27,8 millió forintos összeg tehát összesen 4 összetevőből áll.

- Egyrészt a saját befizetésedből.

- Másrészt ennek kamataiból.

- Harmadrészt az adójóváírásból, amit évente kell igényelni.

- Negyedrész pedig ennek hozamaiból – ugyanis ne feledd, hogy ez is kamatozik.

Természetesen a fent említett összeget nem csak egyben vehető ki, hanem életjáradék formájában is kérhető.

Ez a gyakorlatban annyit tesz, hogy a nyugdíjbavonulástól számítva, a nyugdíja mellé, havonta kapja a megtakarítását. Ebben az esetben 198 737 forintot havonta – 15 évig. 80 éves koráig tehát nem kell aggódni azon, hogy miből fog megélni.

Mire számíthasz?

Sajnos nem látunk a jövőbe, ezért csak a tendenciákra, és a józan eszünkre tudunk hagyatkozni. Pesszimistán hangzik, de a KSH által közzétett korfaprognózis alapján is jól látszik, hogy a helyzet csak egyre rosszabb lesz.

A születések száma várhatóan drasztikusan tovább csökken majd, a népesség fogy, és egyre több lesz az idős ember. Ráadásul a nyugdíjak is egyre inkább csökkennek (épp emiatt), így várhatóan 2035-40-re a nettó életpálya-modell alapján számított fizetésünk 35-40%-át vihetjük majd haza.

Bár a cikk vége picit apokaliptikusra sikerült, a célunk mégsem a riadalom keltése, inkább a gondolatébresztés. Hiszen van megoldás – az öngondoskodás – és nem szabad csupán az államtól várni a megváltást, hanem saját kezedbe kell venni a sorsodat.